Por Javier Blas

Hace años que Arabia Saudí se comprometió a actuar en el mercado del petróleo únicamente en coordinación con los

grandes miembros de la Organización de Países Exportadores de Petróleo (OPEP), y pocas veces, por no decir

nunca, en solitario. Es la versión petrolera del “todos para uno, uno para todos”. Sin embargo, este domingo, Riad

abandonó sus propias reglas y anunció un recorte de su producción de manera unilateral, con lo que la producción del

país se situaría en niveles nunca vistos en el último decenio.

¿Cómo reaccionó el mercado? Insípida. En las primeras horas de este lunes, el crudo subió un escaso 2%, con el

Brent aún por debajo de los US$80 el barril.

Existen pocos oficiales saudíes que comprendan tan bien como el príncipe Abdulaziz bin Salman el lema “nunca

solos”. Para el actual ministro saudí del Petróleo, la primera reunión de la OPEP tuvo lugar en 1987. Fue una lección

para el joven miembro de la realeza. Desde hace años, Arabia Saudí reducía de forma unilateral su producción de

petróleo con el fin de mantener los precios, sacrificando su cuota de mercado en favor de sus competidores dentro y

fuera de la Organización de Países Exportadores de Petróleo. Sin embargo, al final de 1985, con una producción que a

duras penas cubría las necesidades internas, el reino abandonó la política de recortes e incrementó bruscamente los

volúmenes de producción, desencadenando un desplome en los precios.

Por tanto, ¿qué ha llevado al príncipe Abdulaziz, tan crítico con pasados ministros saudíes que actuaban en solitario, a

tomar este camino en solitario?

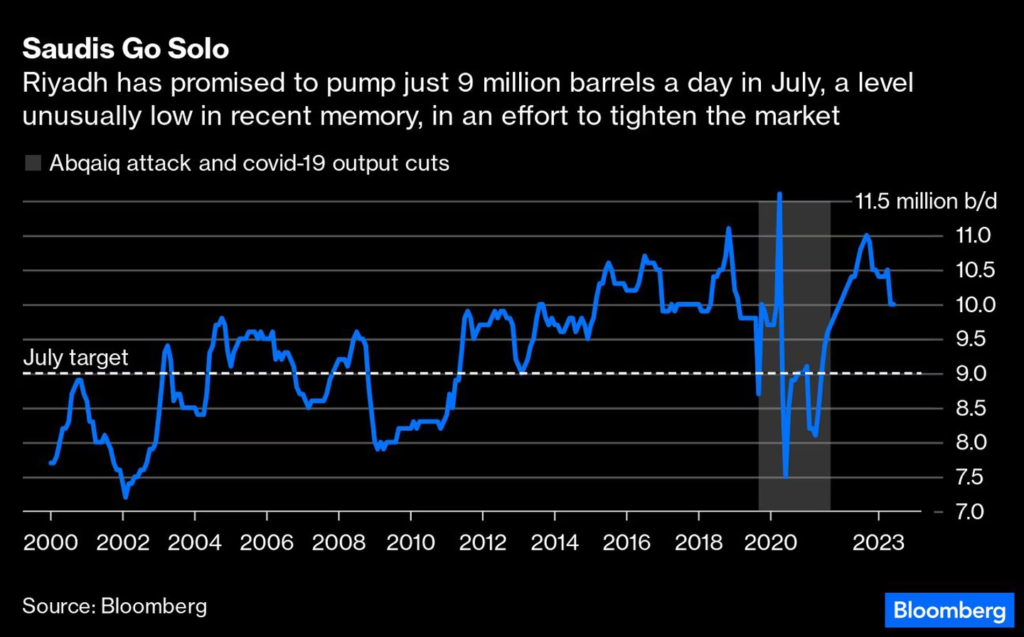

El domingo, Riad anunció que reducirá la producción en un 10% en julio. Además de los recortes de mayo y junio, que

solo incluyeron a un puñado de países de la OPEP en lugar de a todo el grupo, reduciría la producción saudita a 9

millones de barriles por día. Excluyendo un período durante la pandemia de Covid-19, cuando la demanda se

desplomó, la producción de petróleo saudita caería a un nivel no visto en más de una década. Riad bombeó

regularmente más de 9 millones de barriles por día en 2003, y nuevamente entre 2005 y 2008.

El recorte está destinado a ser solo para julio, pero los saudíes indicaron que puede extenderse si es necesario. Los

comerciantes de petróleo creen que eso es probable. El príncipe Abudlaziz dijo que el recorte destaca cómo el reino

“hará lo que sea necesario para traer estabilidad a este mercado”. Para la estabilidad, lea precios del petróleo más

altos.

Debido a que Riad está perdiendo tanta producción, a menos que los precios suban en los próximos días, terminaría

renunciando a una enorme cantidad de ingresos petroleros. Todos los demás dentro de la alianza OPEP+ obtendrían

los beneficios. Para mantener las ganancias sin cambios, Riyadh necesita que el petróleo aumente más de US$10 por

barril para compensar la caída en la producción de abril a julio. Es imposible saber qué habría pasado con los precios

del petróleo si los sauditas hubieran mantenido la producción sin cambios. Pero por ahora, no parece que la estrategia

esté dando sus frutos

Aún así, si uno acepta la narrativa saudí, el recorte es el equivalente del mercado petrolero al “shock-and-awe” en la

guerra moderna. Ajustará rápidamente un mercado que estaba a punto de endurecerse de todos modos gracias al

aumento estacional de la demanda de petróleo. Utilizando los balances de oferta y demanda publicados por la Agencia

Internacional de Energía, el mercado petrolero puede estar subabastecido en más de 1,5 millones de barriles por día

durante la segunda mitad del año. Esa es una brecha enorme que requiere precios más altos. Además, debido a que

Riad no hace trampa en sus promesas de producción de petróleo, como lo hacen otros en la OPEP, el impacto de los

recortes adicionales se sentiría realmente en el mercado físico del petróleo. Con el tiempo, la estrechez del mercado

físico se extenderá al mundo de los contratos financieros en Wall Street, expulsando a los especuladores.

saudí” por el príncipe Abdulaziz es alcista, y tal vez marque un primer paso para hacer que los precios del petróleo

vuelvan al rango de US$90 a US$100 que prefieren los saudíes. A diferencia de la década de 1980, los saudíes no

enfrentan una competencia masiva. En aquel entonces, la producción de petróleo brotaba a borbotones por todas

partes. Ahora, incluso la industria del esquisto de EE.UU. está algo rezagada, y Rusia tampoco está en condiciones de

aumentar la producción.

Pero hay una visión mucho menos optimista. La perspectiva escéptica afirma que el fin de semana de la OPEP no fue

como Arabia Saudí quería y que el príncipe Abdulaziz se vio obligado a recortar en solitario. Desde que Riad incorporó

a Rusia al cártel en 2006, se suponía que ambos países recortarían al unísono. Durante el fin de semana, Moscú no

prometió mayores reducciones de la producción, sino que se limitó a prorrogar la duración de los recortes anunciados

anteriormente. Además, muchos miembros de la OPEP se mostraron escépticos, por decirlo suavemente, de que los

rusos cumplieran sus promesas de suministro. Y como los Emiratos Árabes Unidos han obtenido un aumento de su

cuota para 2024, pronto añadirán petróleo al mercado, independientemente de lo que hagan los saudíes. La dicotomía

de Arabia Saudí reduciendo la producción a su nivel más bajo en 10 años mientras su vecino se prepara para abrir los

grifos es reveladora.

Juntas, ambas medidas indican que Moscú y Abu Dabi están más contentos con los precios del petróleo más bajos

que Riad. Ambos son lo suficientemente vocales como para salirse con la suya también. Si eso es cierto, Arabia

Saudita podría verse obligada a asumir una mayor parte del peso de la gestión del mercado del petróleo por sí sola si

quiere mantener los precios elevados, como tuvo que hacer en la década de 1980.

Es una estrategia de alta recompensa pero extremadamente alto riesgo. Los sauditas esperan que su corte unilateral

sea de corta duración, y pronto el mercado se endurecerá lo suficiente como para requerir más de su petróleo. Esa fue

la apuesta, también, en la década de 1980. En aquel entonces, la estrategia fracasó espectacularmente. Con suerte,

para el Príncipe Abdulaziz, las lecciones aprendidas pueden significar que tendrá éxito donde tropezaron sus

predecesores.

______________________________________________

Javier Blas es columnista de opinión en Bloomberg sobre energía y materias primas. Anteriormente fue editor de materias primas en el Financial Times y es coautor de «The World for Sale: Money, Power, and the Traders Who Barter the Earth’s Resources». Los puntos de vista expresados no necesariamente son los de EnergiesNet.com.

Nota del Editor: Este artículo fue originalmente publicado por Bloomberg, el 6 de junio 2023. Reproducimos el mismo en beneficio de los lectores. EnergiesNet.com no se hace responsable por los juicios dhttps://www.eltiempo.com/e valor emitidos por sus colaboradores y columnistas de opinión y análisis.

Aviso de uso: Este sitio contiene material protegido por derechos de autor cuyo uso no siempre ha sido específicamente autorizado por el propietario de los derechos. Ponemos a disposición dicho material en nuestro esfuerzo por avanzar en la comprensión de cuestiones de importancia social, medioambiental y humanitaria. Creemos que esto constituye un «uso justo» de dicho material protegido por derechos de autor, tal y como se establece en la sección 107 de la Ley de Derechos de Autor de los Estados Unidos. De acuerdo con el Título 17 U.S.C. Sección 107. Para más información, visite: http://www.law.cornell.edu/uscode/17/107.shtml

EnergiesNet.com alienta a las personas a reproducir, reimprimir, y divulgar a través de los medios audiovisuales e Internet, los comentarios editoriales y de opinión de Petroleumworld, siempre y cuando esa reproducción identifique, a el autor, y la fuente original, http://www.petroleumworld.com y se haga dentro de el uso normal (fair use) de la doctrina de la sección 107 de la Ley de derechos de autor de los Estados Unidos de Norteamérica (US Copyright).

EnergiesNet.com 12 06 2023