- Informe semanal sobre ideas de como hacer flujo de caja positivo

Informe de mercados

1.- Entorno Macroeconómico:

Fitch , la agencia de calificación de Riesgo redujo la calidad del riesgo de algunos bancos en USA ,

Bank of America AA-

Bank of New York Mellon, JP Morgan Chase, State Street A+

Morgan Stanley, Wells Fargo, BOK Financial Corp, A

Citigroup, Goldman Sachs, UMB Financial Corp., A-

Community Bank System, Columbia Banking System, Inc., BBB+

Michael Burry, el comerciante que saltó a la fama cuando sus apuestas ganadoras durante la crisis de las hipotecas de alto riesgo aparecieron en el libro y la película «The Big Short», se llenó durante el segundo trimestre de opciones de venta que darían sus frutos si el S&P 500 y el Nasdaq se hundían. , una presentación regulatoria reveló el lunes.

La presentación llamó la atención en las redes sociales, aunque esos datos están fechados y ofrecen una visión incompleta de la cartera de los inversores.

La presentación del 13-F mostró que Scion tenía 2 millones de opciones de venta en SPDR S&P 500 ETF Trust SPY, que rastrea el S&P 500, al 30 de junio. También tenía 2 millones de opciones de venta en el popular Invesco QQQ Trust Series QQQ, que rastrea el Nasdaq-100 NDX.

Las opciones de venta dan al titular el derecho, pero no la obligación, de vender el activo subyacente en un tiempo determinado por un precio fijo, conocido como precio de ejercicio, y por lo tanto son instrumentos populares para apostar en recesiones. Pero también se pueden utilizar para cubrir posiciones o como parte de una estrategia más amplia.

Las opciones SPY representan más del 51 % de las posiciones reportadas de Scion, según Whalewisdom.com, mientras que las opciones QQQ representan más del 42 % al 30 de junio. Sin embargo, los inversores deben revelar solo las posiciones largas mantenidas al final de un trimestre. , por lo que es posible que la presentación no ofrezca una imagen completa.

Las presentaciones tampoco requieren que los inversores revelen el precio pagado, el precio de ejercicio o la fecha de vencimiento de las opciones compradas.

14/08/2023 03:05 PM

El martes se publico el indice de sentimiento del constructor de casas , que bajo 7% debido al alza en las tasas de las hipotecas, para construir, El indicador favorito de Warren Buffett lanza una señal de alarma

El indicador ha predicho con exactitud la quiebra de las puntocoms en el año 2000 y la crisis financiera mundial de 2008.

El indicador preferido de Warren Buffett, uno de los más grandes inversores del mundo, está marcando una señal de alarma y eso parece que no son buenas noticias para los mercados.

En un artículo publicado en 2001 en la revista Fortune, el Sr. Buffett llegó a afirmar que este indicador es probablemente uno de los mejores para saber dónde se encuentran las acciones en un momento dado.

El mismo se originó en 2001 después de que Warren Buffett dijera que la relación entre la capitalización de mercado de las empresas estadounidenses y el producto interior bruto (PIB), evidentemente el de Estados Unidos, es la forma más adecuada de saber si el mercado se inclina a favor de lo caro o lo económico, lo sobrevalorado o lo infravalorado.

¿Cómo funciona el indicador Buffett?

El indicador, conocido en el mundo de las inversiones como el «indicador Buffett», se calcula de la siguiente manera: el indicador toma el índice Wilshire 5000, que agrupa de forma ponderada todas las empresas estadounidenses que cotizan en bolsa, y lo divide por el PIB de Estados Unidos.

Una lectura superior al 90%, aunque algunos prefieren el 100%, sugiere que las acciones están sobrevaloradas. Mientras que cuando el ratio se mueve por debajo del 70%-75%, el mercado está infravalorado.

Una zona neutral estaría entre la zona anterior (entre el 70%-75%) y el 90% aproximadamente. Y una en la que el mercado estaría extremadamente sobrevalorado sería por encima del 115%-120%, señaló José Luis Cárpatos, CEO de Serenity Markets en Investing.

Noticia relacionada: #Análisis | La inflación en EEUU repunta luego de 12 meses a la baja

Ahora bien ¿qué valor tiene actualmente este indicador? En la actualidad, este indicador se ha disparado notablemente, alcanzando un elevado nivel del 170%, lo que puede ser indicativo de que se avecina una corrección.

Sin embargo, una nota de Investing destaca que, aunque este indicador es valioso, no es del todo perfecta, principalmente por dos razones:

Basa su evaluación en la comparación entre el PIB del trimestre anterior y el valor del mercado bursátil actual.

El PIB no tiene en cuenta los beneficios en el extranjero, aunque las empresas estadounidenses sí incluyen sus operaciones internacionales.

El indicador Buffett predijo varias quiebras

Vale agregar que el indicador Buffett ha predicho con exactitud la quiebra de las puntocoms en el año 2000 y la crisis financiera mundial de 2008. Las correcciones en mercados sobrevalorados, en los que los inversores venden en masa, también han precedido a las recesiones.

De acuerdo con Pablo Gil, Economista especializado en Bolsa, cuando la Reserva Federal de EEUU pasa de subir las tasas de interés a bajarlas, los mercados tienden a corregir.

Sostiene que, históricamente desde 1970, la corrección media del mercado tiende a ser del 27,25% durante un periodo continuado de bajadas de las tasas de interés.

En la misma línea, José Luis Cárpatos señala en otro vídeo reciente que la recesión podría producirse, pero no en los próximos meses ni este año.

En su opinión, la recesión se retrasará. Y lo que la estaría retrasando no sería otra cosa que la deuda que las empresas adquirieron a interés cero en tiempos de pandemia y que aún sigue vigente.

El miércoles pasado a reunión de política monetaria del Sistema Federal de Reserva (Fed) de julio. La mayoría de los participantes en la reunión perciben riesgos al alza para la inflación. Asimismo, creen que es posible que las mejoras en la cadena de suministro y los precios de las materias primas no persistan, o que la demanda agregada no baje lo suficiente para mantener los precios estables en el futuro. En esa línea, estarán atentos a los datos para ver cómo evoluciona la inflación y el equilibrio entre la oferta y la demanda del mercado laboral, y decidir si es necesario realizar más alzas en la tasa de interés de referencia en futuras reuniones.

Miércoles

China Evergrande Group (3333) buscó la protección por bancarrota del Capítulo 15 en Nueva York el jueves, según muestran los documentos judiciales.

Próxima Semana

3.- Construir un portafolio a largo plazo

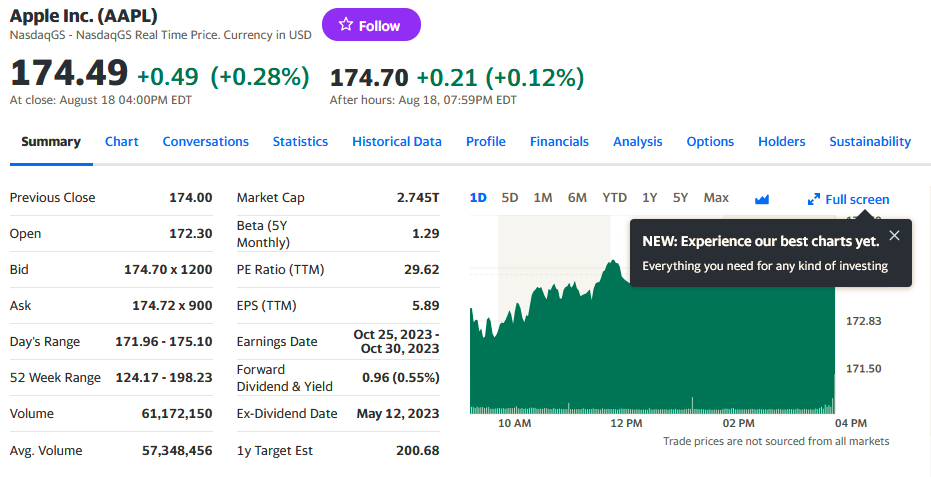

Siguen apareciendo oportunidades para construirlo. AAPL , TSLA , MSFT , META y AMZN entre otras , bajaron de precio entre 1 y 10 % en solo una semana.

4.- Ejecución de un algoritmo o método para generar flujo de caja sobre un portafolio a largo plazo, o con dinero en la cuenta.

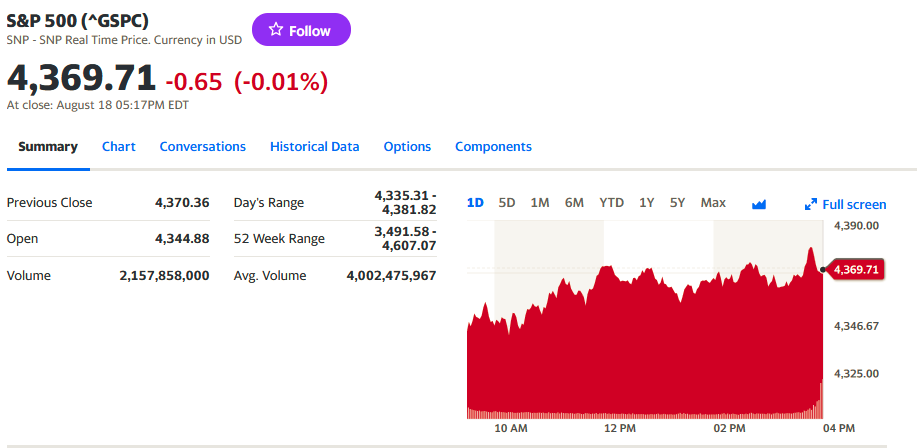

Estamos en un periodo lateral , en cuanto al movimiento de mercado, surgen amplias oportunidades intraday para entrar y salir.

5.- Análisis de resultados del pronóstico de la semana anterior

Mercado lateral, siguen las vacaciones escolares, bajan aun mas los niveles de liquidez. Vemos las entradas con protecciones en modo Spread con cobertura ante variaciones bruscas.

.

6.- Pronóstico para la semana que viene:

Debe venir inyeccion de liquidez a los mercados producto de la entrada del periodo escolar asi de la ejecucion del presupuesto federal en pensiones, obras publicas y ahorro.

Los precios deben mejorar.

_________________________________________

Raul Torrealba Ramos., Lic en Administración y contaduría, Universidad Católica Andrés Bello , Caracas; Abogado, Universidad Metropolitana, Caracas, es un experimentado analista financiero desde 1990. Los puntos de vista expresados no necesariamente son los de EnergiesNet.

Nota del editor: Este artículo es publicado como opinión y no esta recomendado inversiones. Todos los comentarios enviados y publicados en EnergiesNet no reflejan ni a favor ni en contra de la opinión expresada y no es un respaldo de EnergiesNet o Petroleumworld.

EnergiesNet.com 20 08 2023